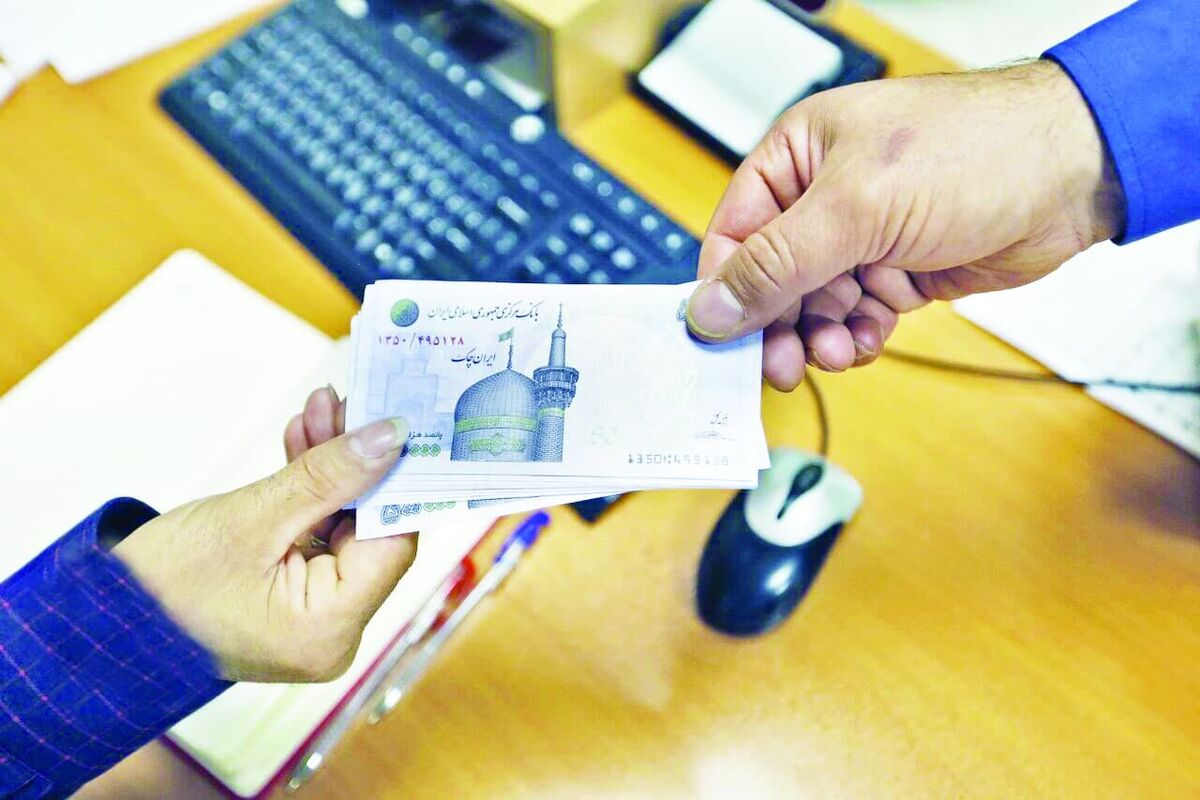

دولت تلاش دارد با افزایش ناچیز یا عدمتغییر در میزان دریافتی صاحبان حقوق نجومی، از یکسو هزینههای خود را کاهش داده و بودجه را تأمین سازد و از سوی دیگر بتواند فاصله حقوقی افراد جامعه و تبعات ناشی از آن را کمتر کند، اما این در حالی است که بررسی بخش مالیاتی لایحه بودجه۱۴۰۱ نشان میدهد نرخها و تعداد پلکان مالیات بر حقوق نجومی، نسبت به امسال کاهش ۳۰درصدی پیدا کرده است.

این مسئله عملاً موجب شده تا تخفیف قابلتوجه مالیاتی را برای حقوق بالا در سال آینده شاهد باشیم، بدین ترتیب در چنین شرایطی نهتنها درآمدزایی دولت محقق نمیشود بلکه دستیابی به اهداف باز توزیعی مالیاتستانی و کاهش فاصله طبقاتی نیز ناکام میماند. در همین زمینه محمد امینیرعیا، تحلیلگر اقتصادی در توییتی درباره این مسئله نوشت: «مثلاً ادعا میکند حقوق نجومی را کمتر افزایش دادیم، اما همزمان مالیاتش را طوری کم میکند که این اقدام خنثی شود! یعنی اگر کسی امسال ۳۵میلیون حقوق میگیرد باید ۷میلیون مالیات بدهد، اما براساس لایحه بودجه۱۴۰۱ مالیات این فرد با همین حقوق در سال بعد ۵میلیون میشود!».

کاهش شدید تعداد پلکانها و نرخ مالیات برای سال آینده

از سوی دیگر علی ملکزاده، پژوهشگر حوزه مالیات نیز در گفتوگو با قدس اظهار کرد: در لایحه بودجه سال۱۴۰۱، میزان مالیات بر درآمد که شامل حقوق، مشاغل و مستغلات و دیگر مالیاتهای متفرقه است، حدود ۸۴هزار میلیارد تومان برآورد شده این در حالی است که در قانون بودجه امسال میزان ۵۴هزار میلیارد تومان درآمد مالیاتی از ناحیه پایه مالیات بر درآمد پیشبینی شد که این رقم رشد ۵۵درصدی در سال۱۴۰۱ داشته است. بخش مهمی از مالیات بر درآمد، مالیات حقوق است که رقم آن برای سال۱۴۰۰ حدود ۳۲هزار میلیارد تومان بوده و برای سال آینده نیز ۴۸هزار میلیارد تومان پیشبینی شده است که رشد ۴۷درصدی خواهد داشت.

ملکزاده ادامه داد: بااینحال، مسئله مهم در مالیات حقوق سال۱۴۰۱ این است که نرخ پلکانی مالیات حقوق کاهش پیدا کرده، بهطوری که این میزان نسبت به سالهای گذشته که رقم پلکانی مالیات بیشتر و نرخها بالاتر بود، کاهش شدیدی داشته است. بدین ترتیب، نرخ مالیاتی و تعداد پلکانهای حقوقی که برای سال آینده پیشبینی شده، به این صورت است که درآمدهای ماهیانه کمتر از ۵میلیون تومان معاف از مالیات هستند. همچنین حقوق بین ۵ تا ۱۰میلیون تومان مشمول مالیات ۱۰درصدی، حقوق ۱۰ تا ۲۰میلیون تومان نرخ مالیات ۱۵درصدی و حقوق بالاتر از ۲۰میلیون تومان نیز نرخ مالیات ۲۰درصد خواهد بود.

مدیر گروه مالیات اندیشکده اقتصاد مقاومتی افزود: این آمار و ارقام در حالی است که سال گذشته هم پلکانها بیشتر بود و هم حقوق بالای ۳۲میلیون تومان مشمول مالیات ۳۵درصدی میشدند. برای مثال، فرض کنیم شخصی در سال۱۴۰۰، ۳۵میلیون تومان حقوق میگیرد بنابراین باید حدود ۷میلیون و ۱۵۰هزار تومان مالیات بپردازد، اما اگر در نظر بگیریم حقوق وی افزایشی نداشته باشد، با توجه به نرخهایی که در لایحه بودجه۱۴۰۱ آمده است، این فرد باید فقط ۵میلیون تومان مالیات پرداخت کند و عملاً ۲میلیون و ۱۵۰هزار تومان کاهش پرداخت مالیاتی خواهد داشت. قاعدتاً این اتفاق نشان میدهد گرچه در بخش افزایش حقوق، دستمزدها افزایش آنچنانی نداشته اما در مقابل مالیات کاهش یافته است.

کاهش نرخ مالیاتی حقوقهای بالا موجب گسترش شکاف طبقاتی است

وی تصریح کرد: با این اقدام قطعاً آن اهدافی که برای کاهش کسری بودجه و تحقق منابع آن مدنظر است، دچار چالش خواهد شد. درواقع با کاهش مالیاتی که دولت انجام داده، عملاً افزایش حداقلی حقوق خنثی میشود. طبیعتاً کاهش نرخ مالیاتی حقوقهای بالا موجب گسترش شکاف طبقاتی میشود. بدین ترتیب افرادی که حقوق پایین میگیرند، میزان مالیات پرداختی تفاوت چندانی به حالشان ندارد، اما کسانی که حقوق بالا میگیرند کاهش جدی در میزان مالیات خواهند داشت. همچنین این موضوع موجب میشود امکان تحقق درآمدهای مالیاتی کمتر شده و کشور با کسری بودجه مواجه شود. در چنین شرایطی وقتی دولت دچار کسری بودجه شود بیتردید تورم نیز روی میدهد که فشار و تبعات منفی همین موضوع به اقشار کمدرآمد و ضعیف بیشتر است تا صاحبان درآمدهای بالاتر؛ بنابراین دولت یا نمایندگان برای اصلاح نرخ مالیات حقوق باید چارهای بیندیشند.

ملکزاده معتقد است: در حال حاضر در کشورهای پیشرو نظام مالیاتی، آخرین نرخ مالیات بر درآمد اشخاص حقیقی یا همان مالیات حقوق، حدود ۴۰درصد است. حتی در برخی کشورها در برهههایی که اقتصادهایشان دچار مشکل شده، این نرخ تا ۹۰درصد هم افزایش یافته است.

برای مثال، اقتصاد آمریکا در یک دوره ۲۰ساله از سالهای ۱۹۴۴ تا ۱۹۶۳، نرخ پلکانی مالیات بر درآمد ۹۱درصدی را تجربه کرده است. بدین ترتیب کسی که درآمد خیلی بالایی در این سقف درآمدی داشته، تقریباً تمام مازاد آن را به عنوان مالیات به دولت پرداخته است؛ بنابراین قطعاً باید سیاستها و اقدامهایی را نسبت به افرادی که از این شرایط سود میبرند، در نظر گرفت.

نظر شما